El 31 de diciembre de 2019 se publicó en el Boletín Oficial de Canarias la Ley 19/2019, de 30 de diciembre, de Presupuestos Generales de la Comunidad Autónoma de Canarias para 2020. Entre las medidas adoptadas, cabe destacar el aumento de medio punto del tipo de gravamen general del Impuesto General Indirecto Canario, que se vuelve a situar en el 7%; o la eliminación de la bonificación del 99,90% en el Impuesto sobre Sucesiones y Donaciones, que se sustituye por bonificaciones progresivas en función del valor de los bienes y derechos recibidos, entre otras.

La ley entra en vigor con efectos 1 de enero de 2020.

A continuación se resumen las principales novedades.

.

1. IMPUESTO GENERAL INDIRECTO CANARIO (IGIC)

En relación con el IGIC, las modificaciones son las siguientes:

1.1 Tipos de gravamen

Como ya se ha adelantado, una de las principales novedades de la ley es el aumento del tipo de gravamen general del IGIC del 6,5% al 7%. También aumenta el tipo incrementado del 13,5%, que pasa al 15%.

De este modo, los tipos del IGIC serán:

- El tipo cero.

- El tipo reducido del 3%.

- El tipo reducido del 5% aplicable a determinadas entregas de viviendas.

- El tipo general del 7%.

- Dos tipos incrementados del 9,5% y del 15%.

- Un tipo especial del 20%.

Como consecuencia de lo anterior, el recargo aplicable a las importaciones de bienes sujetas y no exentas de IGIC efectuadas por comerciantes minoristas será el siguiente:

- El tipo cero, para las importaciones sujetas al tipo cero.

- El tipo del 0,3%, para las importaciones sujetas al tipo reducido del 3%.

- El tipo del 0,7%, para las importaciones sujetas al tipo general del 7%.

- El tipo del 0,95%, para las importaciones sujetas al tipo incrementado del 9,5%.

- El tipo del 1,5%, para las importaciones sujetas al tipo incrementado del 15%.

- El tipo del 2%, para las importaciones sujetas al tipo incrementado del 20%.

1.2 Aplicación del tipo de gravamen del cero: suministro de energía eléctrica

Sólo quedarán sujetas al tipo del cero las entregas de energía eléctrica realizadas por los comercializadores en beneficio de consumidores personas físicas que sean titulares de un punto de suministro de electricidad en su vivienda con potencia contratada igual o inferior a 10 kw por vivienda.

En otro caso, se aplicará el tipo reducido del 3%.

1.3 Tipo de gravamen aplicable en los servicios de telecomunicaciones

Se incrementa el tipo de gravamen aplicable a las prestaciones de servicios de telecomunicaciones del 3% al 7%.

1.4 Tipos de gravamen aplicables a las operaciones relacionadas con las viviendas

Los tipos de gravamen en las operaciones relacionadas con viviendas serán los siguientes:

- Tipo cero en el caso de:

- Entregas de viviendas calificadas administrativamente como de protección oficial de régimen especial o de régimen general o de promoción pública, cuando se efectúen por sus promotores. Se incluyen los garajes y anexos situados en el mismo edificio que se transmitan conjuntamente con las viviendas (sin que el número de plazas de garaje pueda ser superior a una).

- Ejecuciones de obras con o sin aportación de materiales en los siguientes casos:

- Las que sean consecuencia de contratos directamente formalizados entre el promotor y el contratista, que tengan por objeto la construcción o rehabilitación de las viviendas calificadas administrativamente como de protección oficial de régimen especial o de régimen general.

- Las que sean consecuencia de contratos directamente formalizados entre las administraciones públicas y el contratista, que tengan por objeto la construcción o rehabilitación de las viviendas calificadas administrativamente como de protección oficial de promoción pública.

- Las que sean consecuencia de contratos directamente formalizados entre el promotor-constructor y el contratista, que tengan por objeto la autoconstrucción de viviendas calificadas administrativamente como de protección oficial.

- Ejecuciones de obra que tengan por objeto la instalación de armarios de cocina y de baño y armarios empotrados para las viviendas antes referidas, que sean realizadas como consecuencia de contratos directamente formalizados con el promotor de la construcción o rehabilitación de dichas edificaciones.

- Entregas de viviendas que sean adquiridas por las entidades que apliquen el régimen especial previsto en los artículos 48 y 49 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, para entidades dedicadas al arrendamiento de vivienda, siempre que a las rentas derivadas de su posterior arrendamiento les sea aplicable la bonificación establecida en el apartado 1 del artículo 49 de esa ley.

- Arrendamientos de las viviendas a las que se ha hecho referencia cuando deriven de un contrato de arrendamiento con opción de compra.

- Tipo reducido del 3% para la entrega de vivienda distinta de las señaladas en punto anterior (incluidos los garajes y anexos situados en el mismo edificio que se transmitan conjuntamente), siempre y cuando se cumplan los requisitos siguientes:

- Que vaya a constituir la vivienda habitual del adquirente.

- Que la base imponible de la entrega sea inferior o igual a 150.000 euros. Cuando se trate de la entrega a miembros de una familia numerosa de categoría general, la base imponible debe ser inferior o igual a 225.000 euros (300.000 euros si se trata de una familia numerosa de categoría especial).

- Que en el momento del devengo de la entrega de la vivienda el adquirente no sea propietario ni nudo propietario ni usufructuario de otra vivienda. En caso de que lo fuera, deberá transmitirlos en escritura pública en un plazo de dos años desde el citado devengo.

- Que concurra, además, alguna de las siguientes circunstancias:

- Que el adquirente tenga 35 años o menos en la fecha del devengo del impuesto correspondiente a la entrega de la vivienda.

- Que el adquirente forme parte de una familia numerosa.

- Que el adquirente tenga la consideración legal de persona con discapacidad y cuyo grado de minusvalía sea igual o superior al 65%.

- Que el adquirente sea una mujer víctima de violencia de género. Para esta calificación, deberá contar con orden de protección en vigor o sentencia judicial firme.

- Que el adquirente y sus descendientes tengan la consideración de miembro de una familia monoparental.

- Que la renta de la unidad familiar en la que se integra el adquirente sea (en el período impositivo del año natural anterior al devengo de la entrega) de hasta 24.000 euros más 10.000 euros adicionales en caso de tributación conjunta.

Si se cumpliesen los tres primeros requisitos, pero no concurriese alguna de las anteriores circunstancias, la entrega de la vivienda quedará sujeta al tipo reducido del 5%.

- Las operaciones relacionadas con las viviendas no comprendidas en los apartados anteriores tributarán al tipo impositivo general del 7%.

2. IMPUESTO SOBRE LAS LABORES DEL TABACO

En relación con el Impuesto sobre las Labores del Tabaco se modifica la Ley 1/2011, de 21 de enero, afectando dicha modificación principalmente a los tipos de gravamen del Impuesto.

A este respecto, las principales modificaciones del artículo 12, relativo al tipo de gravamen, son las siguientes:

- Epígrafe 2. Cigarrillos: Se aumenta el tipo de 35 a 37 euros por cada 1.000 cigarrillos.

Para los casos en que el precio medio ponderado de venta real sea inferior al precio de referencia indicado en el apartado 2 del artículo 12 de la ley, el tipo se aumenta de 60 a 63 euros por cada 1.000 cigarrillos.

El precio de referencia para cigarrillos pasa de 93 a 97 euros por cada 1.000 cigarrillos.

- Epígrafe 3. Picadura para liar rubia: Se aumenta el tipo de 42 a 44 euros por kilogramo de picadura para liar rubia.

Para los supuestos en que el precio medio ponderado de venta real sea inferior al precio de referencia indicado en el apartado 2 del artículo 12 de la ley, el tipo se aumenta de 67 a 70 euros por kilogramo.

El precio de referencia para picadura de liar rubia pasa de 113 a 119 euros por kilogramo.

- Epígrafe 4. Picadura para liar negra: Se aumenta el tipo de 12 a 14 euros por kilogramo de picadura para liar negra.

En los casos en que el precio medio ponderado de venta real sea inferior al precio de referencia indicado en el apartado 2 del artículo 12 de la ley, el tipo se aumenta de 32 a 34 euros por kilogramo.

El precio de referencia para picadura de liar negra pasa de 43 a 47 euros por kilogramo.

Por otro lado, se modifica la disposición transitoria segunda de la ley, relativa a cigarrillos negros, en los siguientes términos:

- En el año 2020, los cigarrillos negros estarán gravados al tipo de 2,80 euros por cada 1.000 cigarrillos. A partir del 1 de enero de 2021 el tipo se irá incrementando anualmente en un 10 por 100 hasta alcanzar el tipo de 37 euros.

- Cuando el precio medio ponderado de venta real fuese inferior al precio de referencia establecido, el tipo será de 47 euros por cada 1.000 cigarrillos.

- El precio de referencia de cigarrillos negros para 2020 será de 82 euros por cada 1.000 cigarrillos.

3. TRIBUTOS CEDIDOS A LA COMUNIDAD AUTÓNOMA DE CANARIAS

Se modifica el Texto Refundido de las disposiciones legales dictadas por la Comunidad Autónoma de Canarias en materia de tributos cedidos, aprobado por el Decreto Legislativo 1/2009, de 21 de abril, en los siguientes términos.

3.1 Escala autonómica aplicable a la base liquidable general del IRPF

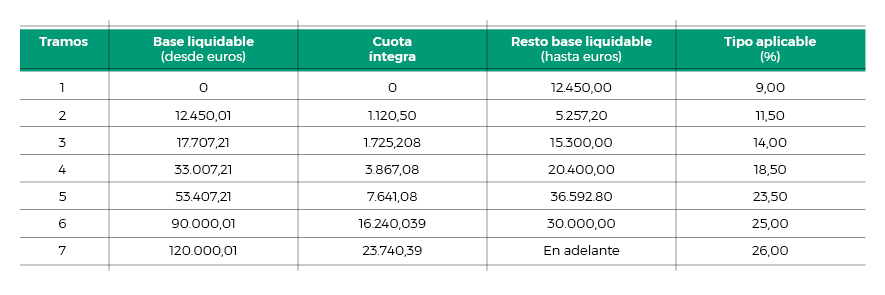

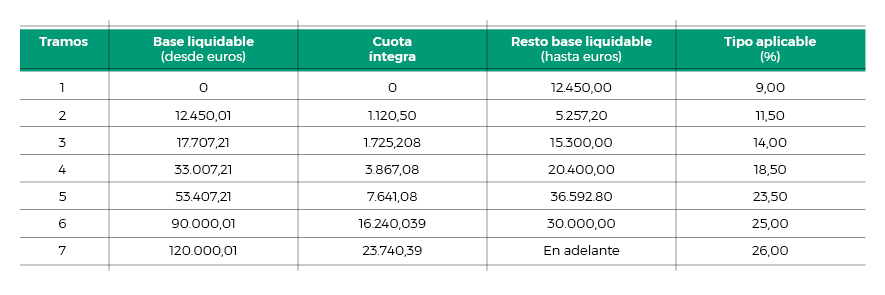

Se modifica la escala autonómica aplicable a la base liquidable general del IRPF, mediante la inclusión de dos nuevos tramos para rentas de entre 90.000,01 y 120.000 euros (a las que se aplicará el tipo marginal del 25%) y para rentas superiores a 120.000,01 euros, a las que será de aplicación el tipo marginal del 26%.

De este modo, la escala autonómica correspondiente a la base liquidable general queda de la siguiente forma:

3.2 Deducciones en el tramo autonómico del IRPF

En el ámbito de las deducciones se suprime la deducción por arrendamientos a precios con sostenibilidad social y se modifican las siguientes:

3.2.1 Deducción por donaciones a entidades sin ánimo de lucro

Se reduce del 37,5% al 20% la deducción incrementada por donaciones a entidades sin ánimo de lucro para los supuestos en los que la base de la deducción sea inferior a 150 euros.

3.2.2 Deducción por gastos de estudio

Se incrementa la deducción por gastos de estudios en educación infantil, primaria, enseñanza secundaria obligatoria, bachillerato y formación profesional de grado medio. En concreto, su límite máximo pasa de 100 euros por el conjunto de descendientes o adoptados que den lugar a la aplicación del mínimo por descendiente a 100 euros por el primer descendiente o adoptado y 50 euros adicionales por cada uno de los restantes.

3.2.3 Deducción por gasto de enfermedad

Se limita la aplicación de la deducción a los contribuyentes que no hubieran obtenido rentas en el ejercicio superiores a 39.000 euros en tributación individual y a 52.000 euros en tributación conjunta.

3.3 Impuesto sobre Sucesiones y Donaciones

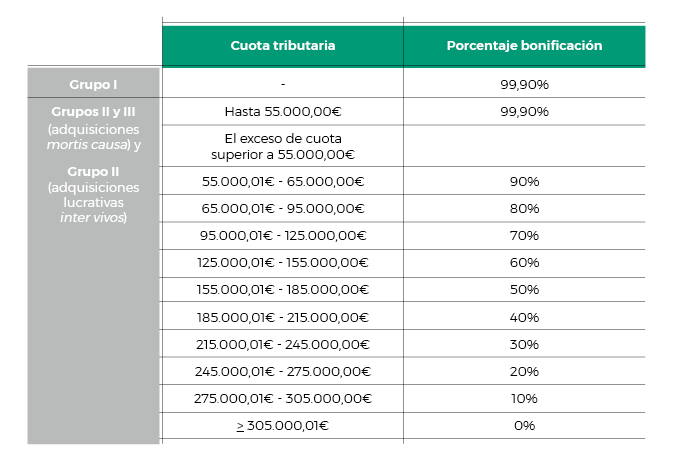

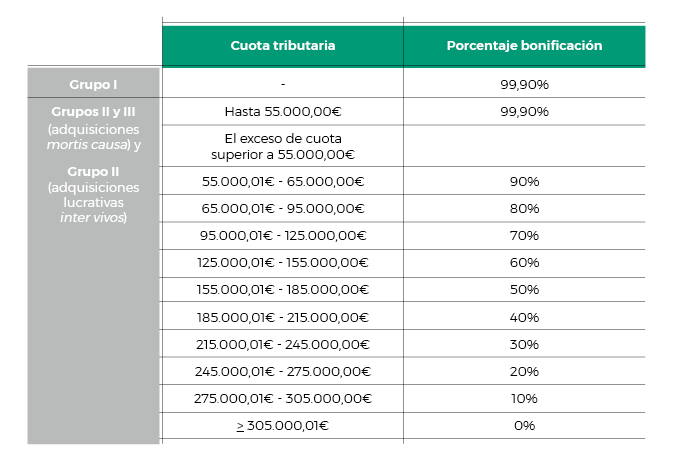

Se elimina la bonificación general del 99,90%, que se sustituye por bonificaciones progresivas en función de la cuota que resulte de aplicación, según las normas del impuesto, de acuerdo con el valor de los bienes y derechos heredados o donados.

Los porcentajes de bonificación de la cuota por parentesco para las adquisiciones por causa de muerte y adquisiciones inter vivos serán los siguientes:

De este modo, los primeros 55.000 euros de cuota tendrán una bonificación del 99,90%, pero este porcentaje se irá reduciendo para la cuota que exceda de dicho importe; cuando la cuota exceda de 305.000 euros solo se bonificará el 99,90% de los primeros 55.000 euros.

3.4 Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados en la modalidad de transmisiones patrimoniales onerosas

Se introducen modificaciones que afectan al tipo de gravamen y a diversas bonificaciones de la modalidad de transmisiones patrimoniales onerosas, al tiempo que se introducen cambios en relación con los requisitos formales para aplicar los tipos de gravamen reducidos y las bonificaciones previstas en la normativa.

3.4.1 Tipo de gravamen general

Los tipos de gravámenes de la referida modalidad del impuesto serán:

- El 7% en las siguientes operaciones:

- El otorgamiento de concesiones administrativas, las transmisiones y constituciones de derechos sobre estas y los actos y negocios administrativos equiparables que tengan por objeto bienes inmuebles.

- Los expedientes de dominio, actas de notoriedad o actas complementarias de documentos públicos a que se refiere el título VI de la Ley Hipotecaria y a las certificaciones expedidas a los efectos del artículo 206 de la misma ley.

- La transmisión de bienes inmuebles realizada por subasta judicial, administrativa o notarial.

- El 6,5% en la transmisión de bienes inmuebles y la constitución y cesión de derechos reales que recaigan sobre estos, excepto los derechos reales de garantía.

- El 5,5% en las siguientes operaciones:

- El otorgamiento de concesiones administrativas, las transmisiones y constituciones de derechos sobre estas y los actos y negocios administrativos equiparables que tengan por objeto bienes muebles.

- La transmisión de bienes muebles y semovientes y la constitución y cesión de derechos reales sobre estos, excepto los derechos reales de garantía.

- El 5% en las siguientes operaciones:

- La transmisión de bienes inmuebles y la constitución y cesión de derechos reales que recaigan sobre estos, excepto los derechos reales de garantía, siempre que se cumplan los siguientes requisitos:

- Que el inmueble vaya a constituir la vivienda habitual del contribuyente. En el supuesto de varios contribuyentes, todos deben ser personas físicas y el bien inmueble debe constituir su vivienda habitual.

- Que la base imponible de la transmisión de la vivienda, incluidos los garajes y anexos situados en el mismo edificio que se transmitan conjuntamente, sea inferior o igual a 150.000 euros. En el caso de varios contribuyentes, la suma de las bases imponibles imputables a cada uno de ellos no podrá superar los 150.0000 euros.

- Que en el momento del devengo de la entrega de la nueva vivienda el contribuyente no sea propietario ni nudo propietario ni usufructuario de otra vivienda. En caso de que lo fuera, deberá transmitir en escritura pública los bienes o derechos en un plazo de dos años desde el devengo.

- La transmisión de bienes inmuebles realizada por subasta judicial, administrativa o notarial, siempre que se cumplan los anteriores requisitos.

- El 1% en la constitución de una opción de compra sobre bienes inmuebles.

- El 0% en la constitución de una opción de compra sobre bienes inmuebles siempre que se cumpla con los requisitos para la aplicación del tipo de gravamen del 5% en la transmisión de bienes inmuebles.

3.4.4 Bonificaciones

Desde la entrada en vigor de la ley, se aplicarán las siguientes bonificaciones:

- Una bonificación del 20% a la cuota resultante de aplicar el tipo impositivo del 5% a la transmisión de bienes inmuebles, siempre que se cumplan los siguientes requisitos:

- Que se trate de la primera vivienda habitual y que el contribuyente no haya sido titular de otro bien inmueble.

- Que, además, concurra alguna de las siguientes circunstancias:

- Que el contribuyente tenga 35 años o menos en la fecha del devengo del impuesto correspondiente a la transmisión de la vivienda y que la renta de la unidad familiar en la que se integra el contribuyente sea, en el período impositivo del año natural anterior al devengo de la entrega, como máximo de 24.000 euros más 6.000 euros por cada persona por la que el contribuyente tenga derecho a aplicar el mínimo familiar (excluido el contribuyente).

- Que el contribuyente sea una mujer víctima de violencia de género (debe contar con orden de protección en vigor o sentencia judicial firme).

- Una bonificación del 100% a la cuota tributaria derivada de las siguientes operaciones:

- La transmisión de la vivienda habitual que efectúe su propietario en favor de la entidad financiera acreedora o de una filial inmobiliaria de su grupo, siempre y cuando se cumplan los siguientes requisitos:

- Que la transmisión sea en ejecución de la garantía constituida sobre la vivienda.

- Que el transmitente continúe ocupando la vivienda objeto de transmisión mediante contrato de arrendamiento con opción de compra suscrito con la entidad financiera o una filial inmobiliaria de su grupo.

- Que la duración del contrato de arrendamiento sea de al menos cinco años, sin perjuicio del derecho del arrendatario de volver a adquirir la vivienda antes de la finalización de este plazo.

El importe máximo de esta bonificación será la cuota que resulte de la aplicación del tipo impositivo sobre los primeros 100.000 euros de base imponible.

- El arrendamiento de la vivienda a que se refiere el apartado anterior y la opción de compra, siempre que la edificación constituya la vivienda habitual del arrendatario.

- La transmisión, en el ejercicio de la opción de compra, de la vivienda por parte de entidad financiera o una filial inmobiliaria de su grupo a la misma persona que se lo transmitió en ejecución de la garantía constituida sobre la vivienda a que se refieren los dos apartados anteriores, siempre que:

- La transmisión se realice en un plazo de 10 años desde la adquisición de la vivienda por parte de la entidad financiera o una filial inmobiliaria de su grupo;

- y la edificación constituya la vivienda habitual del contribuyente.

3.5 Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados en la modalidad de actos jurídicos documentados

Se establece un tipo reducido del 0% para las escrituras públicas de novación modificativa de créditos hipotecarios pactados de común acuerdo entre acreedor y deudor, siempre que el acreedor sea una de las entidades a que se refiere el artículo 1 de la Ley 2/1994, de 30 de marzo, sobre Subrogación y Modificación de Préstamos Hipotecarios y la modificación se refiera a las condiciones del tipo de interés inicialmente pactado o vigente, a la alteración del plazo, o a ambas.

- Por Garrigues

- 13/01/2020

- Presupuestos Generales, Canarias, Comentario Tributario, IGIC, impuestos, gravamen, energía eléctrica, telecomunicaciones, viviendas, Tabaco, Sucesiones, Donaciones, Islas canarias